《广州化工》

??前言:

??受新冠肺炎疫情和全球经济疲弱拖累,我国房地产面临着前所未有的考验及挑战。为了应对短期到期债务,提升流动现金储备,各大房企纷纷选择借新债还旧债的方式,优化债务结构,提升抗风险能力。

??那么,在房地产行业低估值及“借新还旧”的当下,投资者又该如何抉择投资标的呢?

??“借新还旧”常态化之下,富力有优势

??受新冠肺炎疫情影响,销售回款承压叠加偿债规模高企,一季度房企资金需求却不减。据中指院数据显示,从不同融资渠道来看,一季度房企海外债、信用债和资产证券化融资金额为人民币4,083.8亿元(单位下同),同比小幅增长1.7%。其中海外债融资同比攀升33.0%至1901.3亿元。

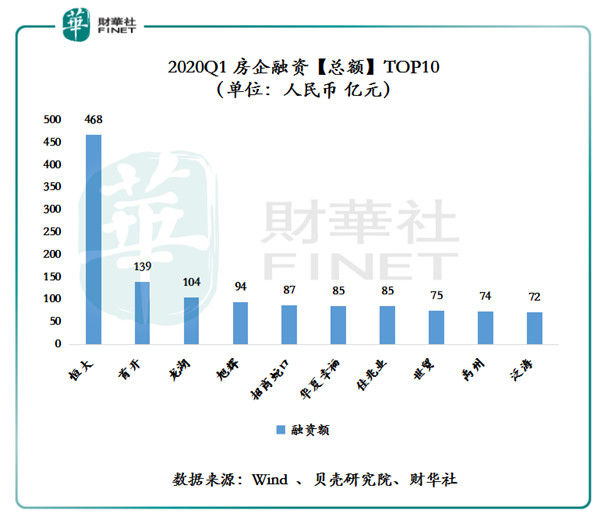

??从个股融资额来看,各大房企在加快销售力度促回款的同时,加快了“借新还旧”的步伐。据了解,今年一季度恒大、首开及龙湖融资额均超100亿元。

??除此之外,从已披露一季度财报的房企来看,万科、富力(02777-HK)及绿地等未在“2020Q1房企融资TOP10”出现的大型房企,同样有“借新还旧”融资运作。截至2020年3月31日,万科和绿地筹资活动产生的现金流量净额均出现不同程度上涨,两者同增的原因均是因增加融资规模所致。

??从一季度行业数据及房企公布业绩来看,疫情蔓延之下,房地产作为高杠杆行业,大部分房企都在大规模发债进行借新还旧,以应对短期到期债务及提升自身流动现金储备。

??展望2020年全年,随着疫情对经济活动影响逐步减弱及各产业供应链恢复正常,叠加当前国内货币流动性宽松,短期融资成本持续走低,房企“借新还旧”的资本运作会增加。

??据贝壳研究院高级分析师潘浩此前表示,一方面是已有发债需求的房企会逐步落实原有发债计划;另一方面,今年我国金融环境的适度边际宽松,给原本不急于发债的房企提供了有利的发债条件,房企大概率会根据今年的形势重新制定自己的融资计划。

??因此,短期融资成本角度来看,随着下半年偿债高峰期的临近,房企进行多轮融资以借新还旧,将是大概率事件。

??在此形势之下,融资成本低的大型房企将迎来降杠杆,优债务结构的好时机。以富力为例,据数据显示,2019年富力全年平均融资成本6.6%,低于7.07%的房企平均成本,融资成本线优势明显。因此,在货币流动性趋于宽松及短期融资成本持续走低的背景下,富力可进行积极的再融资(包括借新还旧),不仅可优化长短债的结构,亦可进一步降负债,控杠杆。

??借新还旧常态化之下,富力安全边际更高

??在借新还旧的大浪潮下,如何选择出发展前景好、估值水平低、安全边际高的投资标的呢?

??强调一点的是,在当前房地产行业强者恒强的“马太效应”愈演愈烈的形势下,安全边际较高及发展前景好的企业大部分会聚焦在TOP10。在TOP10的房企中,富力估值明显被低估。

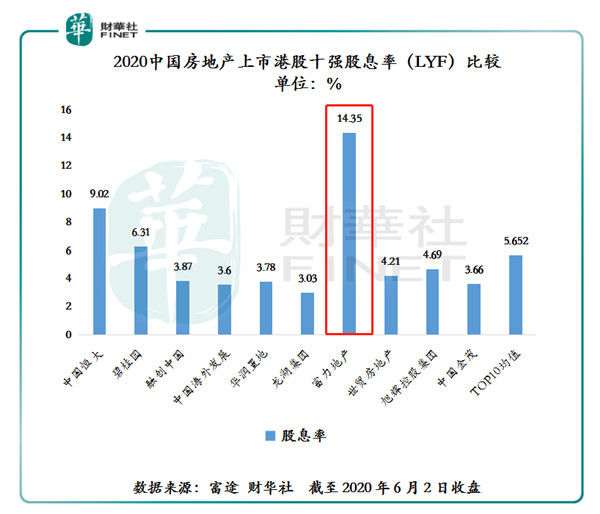

??股息率方面,截至2020年6月2日收盘,富力的股息率为14.35%,约等于行业均值(TOP10均值为5.652%)的2.5倍。在中国房地产上市公司港股TOP10中股息率排名中,富力是最高的一家。

??从投资价值的角度来衡量,股价估值低,股息率却是最高,这反映出富力被低估事实,也反映出富力当前安全边际是TOP10内房企中最高的。

??两会再提旧改,“旧改之王”将成最后赢家

??2019年开始,政府相关政策频出,全国老旧小区改造工作逐步进入加速期。国家也在不断出台政策进行资金支持,专项债投向新增城镇老旧小区改造领域。2020年5月,两会政府报告指引中再次明确指出,坚持“房住不炒、促进地产市场平稳健康”,并推进各地计划改造城镇老旧小区3.9万个,涉及居民近700万户,比去年增加一倍。

??能在两会期间再度被提及,这足以反映出旧改不仅关乎城镇经济和建设发展,更成为人民群众十分关心的社会问题。其次,从土地资源角度来看,随着城镇化发展的推进及人民生活水平不断提高,土地资源匮乏情况十分明显,尤其是以北、上、广、深为代表的一线城市。受经济转型需要及人口快速膨胀驱动,旧改可释放更多土地到市场的优势凸显。

??在此背景下,加快推进旧改,释放更多土地到市场,理所当然成为政府关注的重点工程,亦是各大房企抓住“城市更新”发展机遇的最佳良机。

上一篇:AC1001 化工行业酸碱废气处理喷淋塔酸雾净化塔

下一篇:没有了